- Así lo señaló académico de la UNED tras señalar que diferencial entre Tasa Política Monetaria y tasas de consumo de la banca a septiembre de 2024, se ha estrechado a 10.43%, lo que sugiere que no ha habido una tendencia sostenida de incremento relativo

- Factores como la Ley de Usura, las expectativas inflacionarias y la estructura competitiva del mercado afectan la transmisión de los movimientos de la TPM a otras tasas del sistema financiero

- Recomienda a deudores e inversionistas informarse sobre alternativas y mantener presupuesto equilibrado y recortar duración de portafolios para inversionistas ante posibles cambios en tasas

Por: Fabián Marrero Soto / fmarrero@uned.ac.cr

San José. El impacto de la reciente reducción de 50 puntos base (p.b.) por parte del Banco Central de Costa Rica (BCCR) en la Tasa de Política Monetaria (TPM), ha tenido un efecto moderado en las tasas de referencia del Sistema Financiero Nacional (SFN) y se prevé, se mantendrá durante los últimos meses de 2024.

De esta manera lo analizó el economista, académico y encargado de la Cátedra de Estadística de la Universidad Estatal a Distancia (UNED), Rolando Saborío Jiménez, al señalar que históricamente, los movimientos en la TPM no se trasladan de manera directa y proporcional a otras tasas de interés del mercado.

La TPM es la tasa de interés que cobra el BCCR en sus operaciones activas a un día plazo en el Mercado Integrado de Liquidez, es decir, es un indicador que impacta directamente en los mercados de dinero de corto plazo en el Sistema Financiero Nacional (SFN).

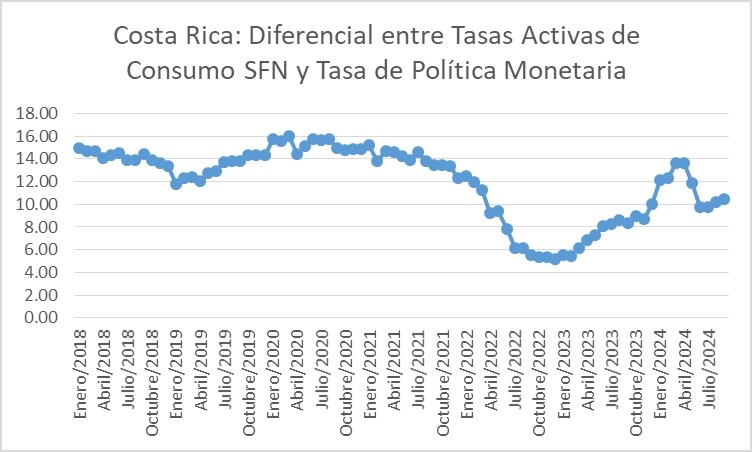

En cuanto a las tasas de interés en el consumo, el profesional universitario informó que los datos recientes indican que desde finales del 2021 no han mostrado una desviación sostenida significativa respecto a la Tasa de Política Monetaria (ver cuadro).

“En diciembre 2021-enero 2022, el diferencial entre las tasas de consumo del SFN agregado y la TPM era del 12.38% en promedio de los cierres de esos dos meses. Para setiembre de 2024, este diferencial se ha estrechado a 10.43%, lo que sugiere que no ha habido una tendencia sostenida de incremento relativo de las tasas de interés para consumo, contrario a la percepción de cierta parte del público y analistas del mercado”, detalló Saborío.

Agregó que entre las razones de que la transmisión de los cambios en la Tasa Política Monetaria a otras tasas de interés sea solamente parcial, destaca el hecho de que este indicador es una tasa de corto plazo, que afecta principalmente a los mercados de liquidez.

El encargado de la Cátedra de Estadística de la Universidad Estatal a Distancia explicó que otras tasas del sistema financiero responden a factores adicionales como expectativas inflacionarias, regulaciones impositivas y la estructura competitiva del mercado.

“Asimismo, la Ley de Usura ha sido identificada como un factor que encarece las operaciones, especialmente en el segmento de tarjetas de crédito”, señaló el economista.

En cuanto a las tasas activas, los sectores económicos experimentan diferentes niveles de ajuste debido a factores como la disponibilidad de recursos del Sistema de Banca para el Desarrollo y el tratamiento fiscal que reciben ciertos sectores.

Consejos a deudores e inversionistas

Con el cierre de 2024 a la vista, el académico de la UNED brindó recomendaciones para ayudar a la ciudadanía a tomar decisiones financieras informadas:

Gestión de deudas. Es crucial que los deudores mantengan un presupuesto equilibrado que les permita gestionar sus saldos de deuda de manera efectiva. Una reducción en las tasas no asegura una salud financiera si no se controlan los gastos.

Ajustes en inversiones. Para los inversionistas, la reducción de la TPM puede llevar a menores rendimientos en el futuro. Se recomienda considerar ajustes en la duración de sus portafolios de inversión para prepararse ante posibles aumentos en las tasas en los próximos años.

Informarse sobre tasas alternativas. Tanto deudores como inversionistas deben estar al tanto de las diferentes tasas disponibles en el mercado, buscando siempre las mejores opciones para sus necesidades financieras.

Saborío Jiménez finalizó informando que, uno de los retos para los próximos meses será ver cómo estos factores, sumados a la situación macroeconómica internacional, pueden seguir afectando las condiciones de financiamiento en el país, “los consumidores deben ser cautelosos y estratégicos en su manejo de deuda”, concluyó.

[/responsivevoice]